目次

[非表示]こんにちは。請求業務をかんたんにするクラウドサービス「MakeLeaps(メイクリープス)」事務局です。

領収書作成の際に、覚えておきたいのが収入印紙のルールです。収入印紙が必要かどうかは、領収書の金額によって変わります。この記事では、経営者や経理担当者に向けて、領収書に収入印紙を貼るルールについて解説します。収入印紙が不要なケースや貼り方も解説しているので、参考にしてください。

領収書に貼る収入印紙とは

収入印紙を扱うには、収入印紙について知っておく必要があります。ここでは、収入印紙の概要や必要な書類について解説します。

収入印紙とは

収入印紙とは、印紙税、手数料、罰金、科料を徴収する目的で、国が発行する証票です。印紙税とは、経済的な取引に伴う契約書や領収書などに課される税金です。印紙税はその他の税金と異なり、税務署に申告する必要がありません。課税対象となる文書に収入印紙を貼り付けて、消印(割り印)を押すことで、納税したとみなされます。

収入印紙が必要な主な書類

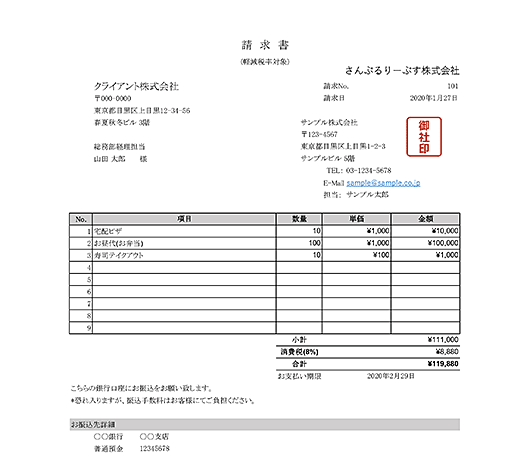

収入印紙が必要な主な書類を、課税文書と呼びます。代表的な課税文書として、以下のものがあります。

・領収(売上代金に係る金銭又は有価証券の受取書)

・請負に関する契約書

・約束手形、為替手形

・預金証書、貯金証書

・保険証券

・信用状

・預金通帳、貯金通帳、信託通帳、掛金通帳、保険料通帳

領収書に収入印紙を貼る理由

領収書に収入印紙を貼るのは、印紙税の納入を証明するためです。課税文書を発行する際は、金額に応じた印紙税の納付が必要です。印紙税の課税対象となる文書に購入した印紙を貼り付けて、消印(割り印)を押すことで納税が証明できます。ただし、私的な金銭の授受のように、営業に関係ない領収書は課税対象となりません。

領収書に収入印紙を貼るルール

領収書を収入印紙に貼る際には、ルールがあります。ここでは、収入印紙を貼るルールについて解説します。

領収書の記載金額が5万円以上の場合は必要

領収書の記載金額が5万円以上の場合は、200円以上の収入印紙の貼り付け義務が生じます。5万円未満は非課税となり、収入印紙の貼り付けも不要です。領収書の金額が5万円以上でも、電子的に発行された領収書や、クレジットカード決済で金銭を受け取っていない場合などは、収入印紙は必要ありません。

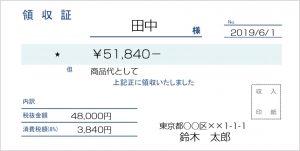

課税対象に消費税分は含めない

印紙税の対象となる金額は売上代金のみとなり、消費税は含めません。領収書において本体価格が5万円以下であることを明記できれば、印紙税は非課税となります。ただし、消費税や本体価格が5万円以下であることを明記せず、税込5万円以上の金額のみを記載している場合は、表記が不十分とみなされ、収入印紙を貼り付ける義務が生じます。

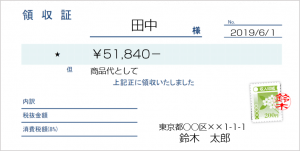

◇収入印紙が必要:消費税の金額が記載されてない

- 税込価格のみが記載されているパターン

- 消費税の詳細な金額がなく、(税込)と記載されているだけのパターン

上記のように、本体価格が5万円未満であると明記されていないものは印紙税の課税対象となります。一方、以下のような方法で記載すれば、収入印紙の貼り付けは不要です。

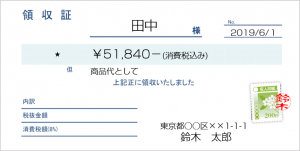

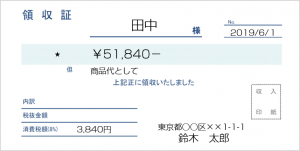

◇収入印紙が不要:消費税の金額が記載されている場合

- 税込価格に加え、消費税の金額も記載されているパターン

- 税込価格に加え、消費税や本体価格の金額が記載されているパターン

領収書に貼る収入印紙の金額

記載金額に応じて、領収書に貼る収入印紙の金額が上がります。領収書の金額に応じた収入印紙の金額は、以下のようになります。

| 領収書の金額 | 収入印紙の金額 |

| 5万円未満の場合 | 非課税 |

| 5万円以上~100万円以下 | 200円分 |

| 100万円以上~200万円以下 | 400円分 |

| 200万円以上~300万円以下 | 600円分 |

| 300万円以上~500万円以下 | 1,000円分 |

| 500万円以上~1,000万円以下 | 2,000円分 |

(以下略)

領収書に収入印紙が不要なケースとは?

受取金額が5万円以上の領収書であっても、すべてに収入印紙を貼り付ける必要はありません。クレジットカードでの取引や電子データとして作成した領収書なら印紙税がかからないため、収入印紙は不要です。

クレジットカードで取引した場合

クレジットカードでの取引の場合、現金のやり取りは発生しません。これは直接の金銭取引がない「信用取引」にあたるため、たとえ売上代金が5万円以上であっても、収入印紙は不要です。

ただし、クレジットカードを利用したことを領収書に明記しなければ、印紙税が発生し、収入印紙が必要となります。また、電子マネー決済は現金のやり取りと同様とみなされるため、収入印紙が必要であることにも注意しましょう。

電子取引データの場合

FAXや、PDFなどの電子データによる領収書送付は、実際に文書が交付されているとはみなされません。そのため、売上代金が5万円以上の場合であっても収入印紙が不要です。

大きい金額を取り扱う際に印紙税を節約するには、できるだけ領収書を電子化するのがおすすめです。紙の領収書よりもスマートに送付でき、かさばらないというメリットもあります。

収入印紙の購入場所

収入印紙は、郵便局、法務局、コンビニエンスストアなどで購入できます。購入できる収入印紙の種類や、注意点を解説します。

郵便局

郵便局では、ほぼすべての収入印紙を購入できます。小さな郵便局では、5万円以上の収入印紙の取り扱いをしていない場合もあるため、注意しましょう。平日の9:00〜17:00が営業時間ですが、ゆうゆう窓口があれば、24時間いつでも購入可能です。

法務局

登記や戸籍などの事務を行う法務局でも、収入印紙を購入できます。法務局では、すべての収入印紙を取り扱っています。法務局に行く予定がある場合は、一緒に購入できるため手間が省けて便利です。

コンビニエンスストア

コンビニエンスストアは、基本的に200円の収入印紙のみを扱っています。施設数が多く、24時間利用できる点がメリットです。しかし、駅のなかや個人商店のようなコンビニエンスストアでは、取り扱っていないケースもあります。

領収書への収入印紙の貼り方

領収書に収入印紙を貼る際は、事前に貼り方を確認しましょう。ここでは、貼る場所と消印(割り印)の必要性について解説します。

収入印紙の貼り付け欄または余白に貼る

収入印紙を貼る場所に、法律上の決まりはありません。収入印紙に貼り付け欄があれば、貼り付け欄の枠内に貼ります。貼り付け欄がない場合は、余白に貼りましょう。

収入印紙に消印(割り印)を押す

領収書に収入印紙を貼る際は、消印(割り印)を押さなければなりません。消印(割り印)がないと、収入印紙が再利用される可能性があるためです。消印(割り印)は、収入印紙と領収書にまたがるようにして押します。位置の指定はないため、収入印紙の上下左右どこに押してもかまいません。

印鑑がない場合は、サインも消印(割り印)の代わりになります。ただし、鉛筆のように消してしまえるものではなく、ボールペンや万年筆などのインクで記載しなければ効力を発揮しません。

領収書における収入印紙の貼り忘れは違反行為

税法により、領収書への収入印紙の貼り付けは納税の義務となっています。売上代金が5万円以上であるにもかかわらず収入印紙を貼り忘れたら、税法上の違反行為となるため注意しましょう。ここでは、収入印紙の貼り忘れはどういった影響を及ぼすのか、領収書の発行元(営業側)と支払者それぞれのパターンについて解説します。

収入印紙がない領収書を渡した発行元(営業側)はどうなる?

収入印紙が必要であるにもかかわらず貼り付けを怠った場合、発行元(営業側)には印紙税法違反の「過怠税」が課せられます。

支払金額は本来収めるべきだった印紙代の3倍です。

例えば売上代金が6万円の領収書なら、収入印紙は200円で済みます。印紙の貼り付けを怠ると過怠税が加えられ、合計600円の納税が必要となります。

収入印紙がない領収書をもらった支払者はどうすればよい?

収入印紙の貼り付けは、発行元側の義務となります。たとえ収入印紙の貼り付けがない売上代金の領収書をもらったとしても、支払者側に問題は生じません。また、収入印紙のない領収書に効力がなくなることもありません。

そのため、発行元に依頼して無理に収入印紙を貼り直してもらう必要もないようです。ただ、相手と今後も円滑な取引を行いたいのであれば、気づいたときに指摘するのが無難です。

収入印紙は郵便局で交換が可能

郵便局では、間違えて購入した場合や、他の収入印紙に交換したい場合に、新品の収入印紙と交換可能です。手数料は、1枚あたり5円かかります。交換できる条件は、未使用であること、印紙税の課税対象にならない白紙や封筒などに貼り付けられていることです。ただし、汚れている場合は交換できない場合もあるため、注意しましょう。

領収書は電子取引データで発行するのがおすすめ

領収書を発行する際は、電子取引データで発行するのがおすすめです。電子取引データで領収書は課税対象にならないため、領収書の記載金額が5万円以上でも、収入印紙の貼り付けが必要ありません。紙で発行するのに比べて、手書きや発送の手間と、印紙税・紙代・切手代といったコストを削減できることがメリットです。

まとめ

領収書の記載金額が5万円以上になる場合は、収入印紙の貼付が必要です。課税対象に消費税分は含めない、収入印紙に消印(割り印)を押すといったルールがあるため、あらかじめ確認しましょう。手間やコスト削減につなげるなら、電子取引データでの領収書の発行がおすすめです。

クラウド型請求管理サービス「MakeLeaps(メイクリープス)」は、領収書や請求書などの各種書類をクラウド上で簡単に作成し、データを一元管理できるクラウドサービスです。作成した書類はワンクリックで、電子送付が可能です。各種書類の作成・送付の効率化や、コスト削減に関心のある人は、まずは無料の製品紹介資料をご覧ください。