目次

[非表示]軽減税率の導入により、領収書には「区分記載請求書等保存方式」の記載方法が求められます。また、2023年10月1日からは「適格請求書等保存方式(インボイス制度)」への切り替えも控えているため、事前に準備を進めなくてはいけません。この記事では、軽減税率に対応した領収書の書き方をご紹介します。

※この記事は、2020年3月現在の情報を基に作成しています。

軽減税率制度は領収書の書き方に影響する?

軽減税率とは、特定商品の消費税率を標準消費税率より低くする制度です。日本では、2019年10月1日から実施されました。

具体的には、酒類・外食を除く飲食料品、新聞などが、軽減税率対象(8%)になります。制度が開始された現在は、小売店などに異なる消費税率の商品が並んでいます。

詳しくは、軽減税率についての記事をご覧ください。

軽減税率制度が導入されたことによって、領収書の書き方も変更になりました。そのため領収書は新しいフォーマットを使いましょう。

なお、2020年3月現在は、軽減税率対象の領収書として「区分記載請求書等保存方式」が用いられていますが、2023年10月1日からは「適格請求書等保存方式(インボイス制度)」が適用となります。以下で、2つの制度の違いを簡単に見てみましょう。

区分記載請求書等保存方式(~2023年9月30日)

2023年の9月30日までは、区分記載請求書等保存方式に基づいた「請求書等」の作成が必要となります。

「請求書等」とは、請求書や領収書、納品書などの書類を指します。

これらの書類に、軽減税率対象品目の税込対価とそれ以外の税込対価を分けて記載します。具体的な記載事項は後述しますが、「区分記載請求書等保存方式」では、従来の書式に追加して、軽減税率の対象品目とそれ以外が区別できるような記載が必要になります。

適格請求書等保存方式(2023年10月1日~)

2023年10月1日以降は、適格請求書等保存方式(インボイス制度)に基づいた経理業務が必要となります。

適格請求書等保存方式(インボイス制度)において、領収書等は記載条件を満たすことで「適格請求書」として扱えるようになります。適格請求書には、軽減税率対象の品目に加え、税率ごとの消費税の合計金額、適格請求書発行事業者としての登録番号を記載する必要があります。

適格請求書を用いることは、仕入額控除の要件となっています。そのため、課税事業者には基本的に「適格請求書」の発行が求められます。こうした仕組みを「適格請求書等保存方式(インボス制度)」と呼びます。

軽減税率制度に対応した領収書の書き方を解説

「区分記載領収書等保存方式」が導入されている現在、軽減税率の対象商品が含まれた領収書には、従来の領収書にはなかった追加項目が必要になるケースがあります。

そこで、以下では、軽減税率制度に対応した領収書の書き方をシチュエーションごとに解説します。なお、こちらは制度が2023年10月1日に「適格請求書等保存方式(インボイス制度)」へ切り替わるまでの記載方法となりますので、ご注意ください。

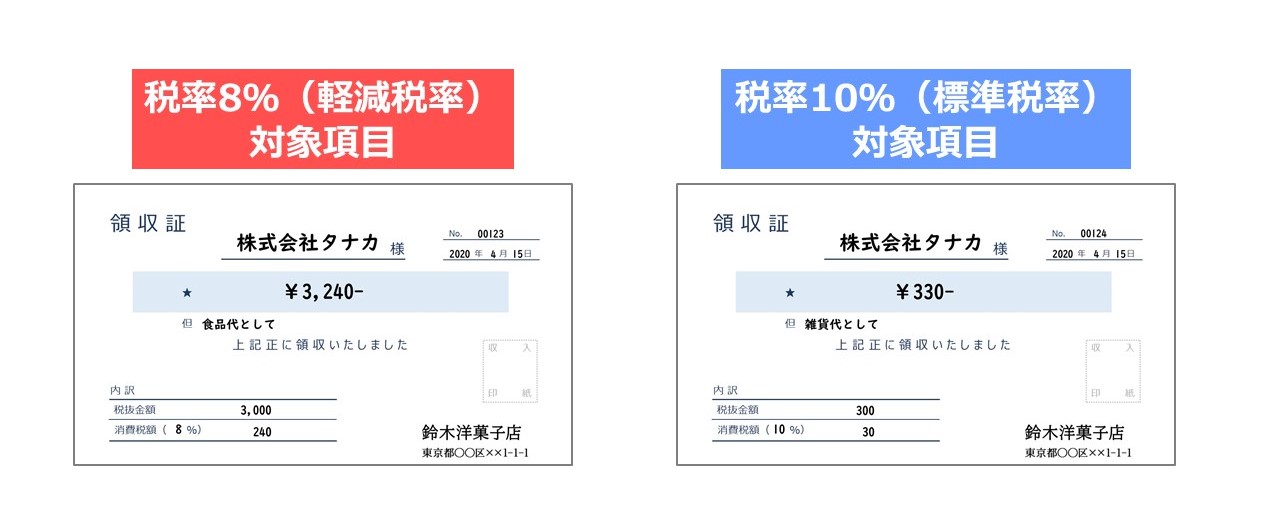

領収書の書き方①軽減税率(8%)の対象品目が含まれる場合

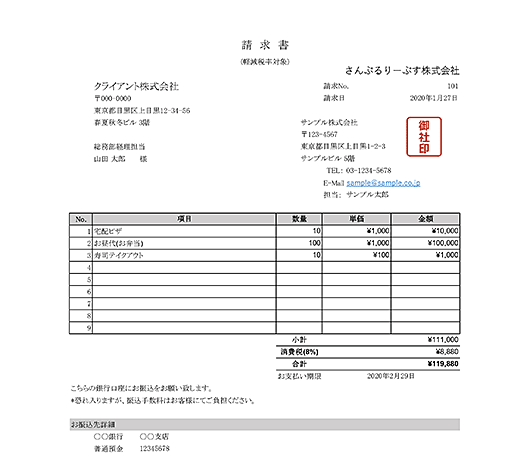

従来の領収書では、以下のような項目が記載されています。

- 領収者の氏名または名称

- 領収日

- 品目など領収の内容がわかるもの

- 金額

- 宛名

「区分記載請求書等保存方式」においては、追加で以下の項目を記載する必要があります。

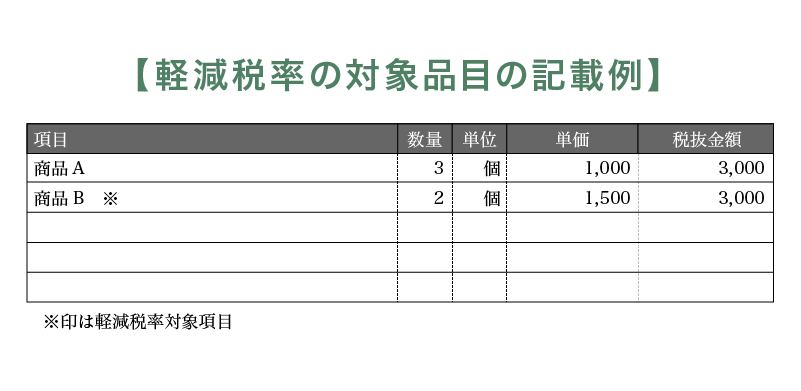

- 軽減税率の対象品目である旨

「※」印などをつけることで、軽減税率の対象であることを明記します。なお、「※」印は法律で定められたものではありません。あくまで慣例的に用いられているだけなので、軽減税率の対象であることが示せれば、別の記号でも問題ありません。

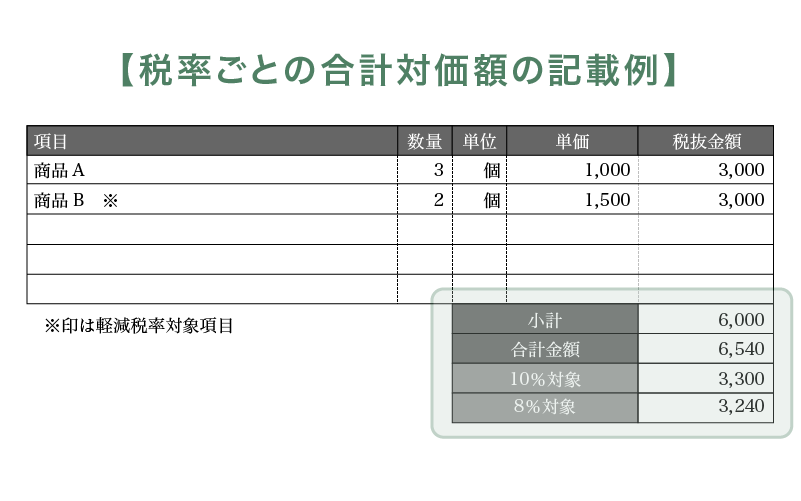

- 税率ごとに区分して合計した対価額(税込)

従来の「小計」と「合計金額」に加えて、10%対象(通常税率)と8%対象(軽減税率)の合計対価額(税込)を記載します。

領収書の書き方②軽減税率の対象品目が含まれない場合(すべて10%)

事業内容によっては、軽減税率の対象品目を取り扱わないケースも考えられます。例えば、食料品を取り扱わない日用雑貨店であれば、販売する商品はすべて標準税率(10%)の対象となるでしょう。

この場合、軽減税率対象品目が無いため、「※」印などを付ける必要もありません。また、税率ごとの税込み金額の記載も不要です。そのため、従来から用いていた領収書のフォーマットを、そのまま利用できます。

領収書の書き方③手書きの領収書の場合

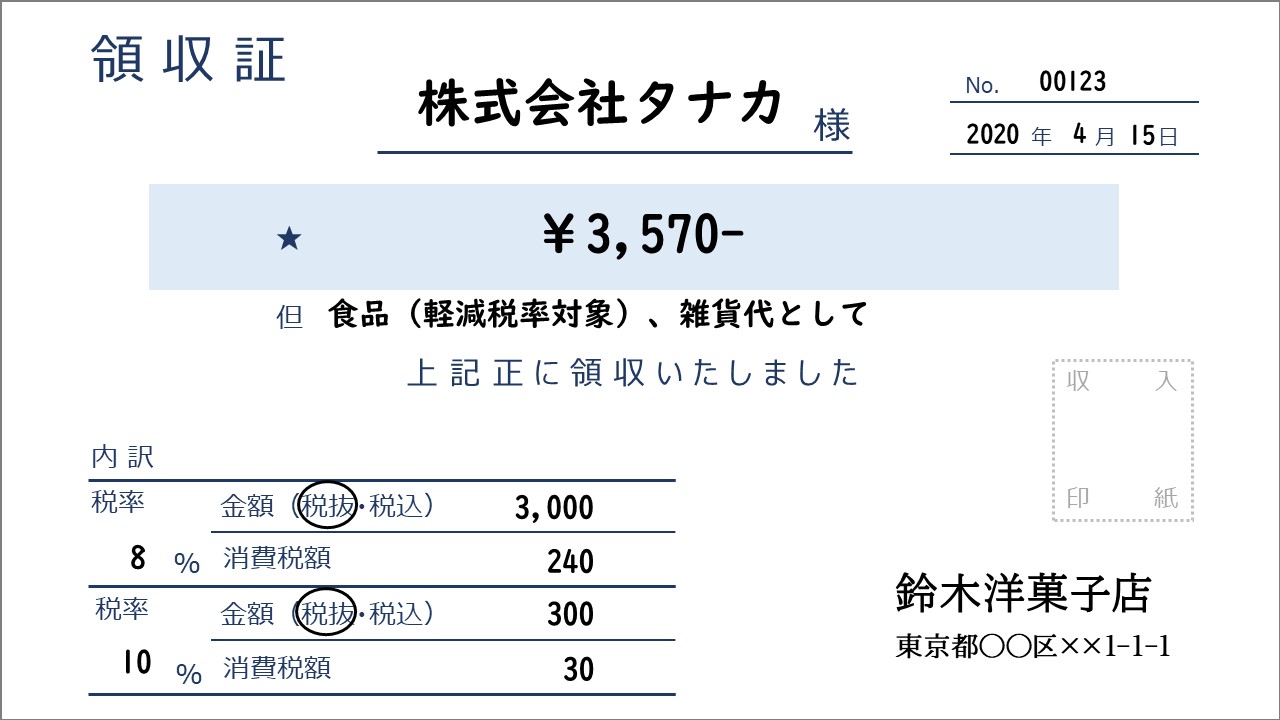

小売店等で用いられる手書きの領収書でも、軽減税率への対応が必要となります。

とはいえ、軽減税率制度に対応した書式の領収書であれば、必要項目を記載するだけで構いません。

一方、旧式の領収書フォーマットを用いる場合は、税率毎に領収書を分けることで記載要件を満たせます。

このように、手書きの領収書でも「区分記載請求書等保存方式」への対応は可能です。手書きの領収書の書き方については「手書きの領収書」の書き方を解説!レシートと併用すべき?」をご覧ください。

軽減税率対応は「インボイス制度」に移行予定!領収書はどうなる?

「区分記載請求書等保存方式」は、2023年10月1日に「適格請求書保存方式(インボイス制度)」へ移行します。適格請求書保存方式では、請求書や領収書等には「税率の異なるごとに合計した消費税額、適用税率」と「適格請求書発行事業者の登録番号」の表記が求められます。

「区分記載請求書等保存方式」での消費税額は、あくまでも「税率ごとの合計対価額」でした。しかし制度が切り替わった後は、税額ごとに消費税だけの合計額を記載する必要があります。

適格請求書発行事業者の登録番号の必要性

「適格請求書保存方式(インボイス方式)」の下では、税務署長から登録を受けた課税事業者(適格請求書発行事業者)のみが交付できる「適格請求書等」の保存が、仕入税額控除の要件になります。つまり、課税事業者が発行する請求書や領収書がなくては、仕入税控除ができなくなる、ということです。

ただし、2023年9月30日までは経過措置が取られています。この期間までは、「区分記載請求書等保存方式」の請求書や領収書等でも仕入税額控除が受けられます。

詳しくは「インボイス制度とは?フリーランスや個人にも消費税が発生する?」をご覧ください。

まとめ

軽減税率導入の影響は領収書だけでなく、請求書や納品書など、さまざまな書類に及びます。軽減税率の対象商品を扱う事業者の場合は、確実に対応しましょう。また、2023年10月には「適格請求書保存方式(インボイス方式)」への完全移行が実施されますので、事前に準備を進めましょう。

インボイス制度にスムーズに対応するには、クラウド型請求管理サービス「MakeLeaps(メイクリープス)」のご利用がおすすめです。

「MakeLeaps」なら、インボイス制度に対応した請求書を簡単に作成できることはもちろん、請求書の発送・入金管理まで、請求業務を幅広くサポートできますので、この機会にぜひ30日間の無料トライアルでお試しください。