目次

[非表示]こんにちは。請求業務をかんたんにするクラウドサービス「MakeLeaps(メイクリープス)」事務局です。

インボイス制度は、既に2021年10月1日から適格請求書発行事業者の登録申請が始まっています。しかし、インボイス制度に対応した新しい請求書の書き方が分からないことに、いまだ悩んでいる方も多いのではないでしょうか

本記事では、インボイス制度の概要やインボイス制度に対応した請求書(適格請求書)の書き方を紹介しますので、ぜひ参考にしてみてください。

インボイス制度とは?

インボイス制度とは、消費税の仕入税額控除と密接に関わる新たな制度であり、正式名称は「適格請求書等保存方式」です。インボイス(適格請求書)という言葉には、「適用税率」や「税額」など、定められた要件に沿って正しく情報が記載されている請求書という意味があります。

インボイス制度は、売り手側、買い手側双方に影響がある制度であり、具体的には「適格請求書発行事業者」として登録した事業者は、課税事業者である取引先から求められた場合、適格請求書を発行しなければなりません。

インボイス制度の役割

インボイス制度は、複雑な消費税の仕組みに対応し、事業者が納税額の計算をしやすくするという役割があります。消費税率は8%から10%に引き上げられましたが、食品などの一部のパターンに関しては8%の「軽減税率」が適用されています。その結果、8%と10%の税率が混在してしまい、商品ごとに対してかかる消費税を明確にする必要が出てきました。

そういった事情を背景に、消費税率および消費税額を正しく請求書に記載するインボイス制度が導入されたと考えられます。

インボイス制度が重要視されている理由

インボイス制度は事業者にとって、非常に重要な制度として認識されています。以下では、インボイス制度が重要視される理由について解説します。

消費税の計算を正確に行うため

インボイス制度は、消費税の計算を正確に行うための制度としての役割があります。10%と8%の税率が同時に存在している現状では、単純な計算ミスによって納税額を間違えてしまう事例があるでしょう。

そこで「どの商品に何%の税率が適用され、いくら消費税が課されているのかを正しく把握できる」インボイス制度が、事業者にとって重要となります。

益税を起こりにくくするため

益税とは、消費者が負担した消費税の一部が納税されずに、事業者の手元に残ってしまうことを意味します。この益税によって消費者が支払った税額に対して、事業者が納税する税金が少なくなることもあるのです。

インボイス制度を導入することで、益税の発生を抑制することにつながります。一方で、事業者にとってはこれまで以上に納税負担が増えるというデメリットもあるため、事前にシミュレーションしておく必要もあるでしょう。

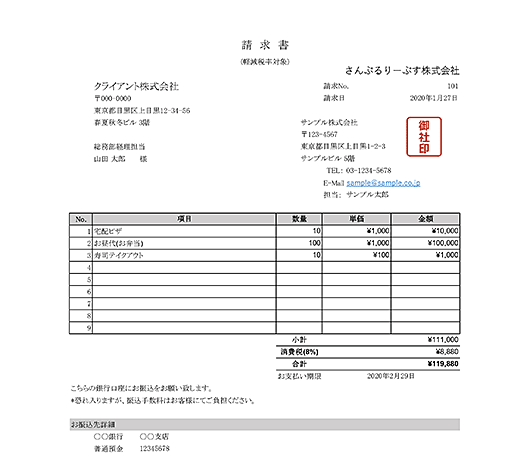

インボイス制度における適格請求書の書き方

インボイス制度に対応する場合、「適格請求書」の書き方をきちんと理解しておく必要があります。以下では、適格請求書に記載する内容と具体的な書き方を解説します。

①取引の相手方の氏名

適格請求書には、「取引先の氏名または名称」を記載する必要があります。基本的には企業名を記載すれば良いとされています。

飲食店などお客様(取引先)の氏名が分からない状態で取引を行う事業の場合には、適格請求書ではなく簡易的な内容で済ませる「適格簡易請求書」の発行が可能です。この適格簡易請求書に関しては、取引の相手方の氏名の記載は不要とされています。

②取引の年月日

適格請求書には、取引日の記載も必要です。取引の日付をきちんと確認し、相手方と認識の相違が起きないように注意しましょう。

③品名

取引を行った商品やサービスの名称・内容を記入します。取引の内容が軽減税率の対象となる場合には、その旨を明記しなくてはなりません。取引を行っている商品やサービスに似た名称のものがある場合には、間違えて記載しないように明確な書き方を決めておくのがポイントです。

④税率ごとの合計金額(税抜または税込)

適格請求書には、税率ごとに区分した合計金額を記載する必要もあります。基本的に税抜で金額を記載することが多いですが、税込でも問題ありません。軽減税率の対象となるものがない場合には、単純に合計金額だけを記載します。

⑤税率ごとの合計金額への適用税率

合計金額ごとの適用税率を記載し、10%と8%で区分します。こちらも軽減税率の対象がない場合は、軽減税率の対象項目自体を記載しなくても問題ありません。

⑥税率ごとの消費税額

税率ごとに区分した消費税額を、適格請求書に記載します。消費税額は1つのインボイスに対して、税率ごとに1回ずつ端数処理を行うのが基本です。10%の合計、8%の合計それぞれの税率に対して、端数処理を実施する必要があります。

端数処理には切り上げ、切り捨て、四捨五入といった方法がありますが、どれを選択しても問題ありません。

⑦売り手の氏名

売り手側の事業者の氏名および名称も、記載が必要です。屋号で活動している個人事業主の場合は、屋号を記載することも可能となっています。しかし、発行した事業者がきちんと売り手が誰であるのかを確認できるように、電話番号を一緒に記載するなどの配慮が必要です。

⑧登録番号

登録番号とは、事業者ごとに与えられるインボイス制度の登録番号を指します。この登録番号が請求書に記入されていない場合、インボイス制度の適用が認められません。

登録番号を取得するには、税務署に対してインボイス制度の事業者になることを事前に登録・申請する必要があります。

従来の請求書と比較して追加で記入が必要となった項目

従来の請求書と比較して、インボイス制度の請求書では新たに「合計額ごとの適用税率」「税率ごとの消費税額」「登録番号」の記入が必要となりました。そのためこの3つの記載内容については、改めて社内で書き方を共有しておく必要があるでしょう。

経理部は過去の請求書との違いを把握しつつ、インボイス制度で使用する請求書の書式に変更する必要があります。請求書の書式変更を行うことで、その後はインボイス制度に合わせた請求書の発行がスムーズに行えるようになるでしょう。

インボイス制度の書き方で知っておきたいポイント

インボイス制度における請求書の書き方について知る際には、以下のポイントをチェックしておくのが重要です。

インボイス制度の適格請求書は複数書類を組み合わせて作成することもできる

インボイス制度の適格請求書に関しては、複数の書類を組み合わせて作成することもできます。例えば納品書を取引ごとに発行して、月末に請求書として合計金額をまとめて記載するといった方法も可能です。書類同士の関連性がきちんと把握できれば、インボイス制度においては使用する書類が複数になっても問題はありません。

インボイス制度における適格請求書の発行は電子・紙どちらでも問題ない

適格請求書は、電子・紙のどちらでも発行が可能です。「電子帳簿保存法」によって、紙で保存する義務のある国税関係帳簿・書類は一定の要件を満たすことで、電子での保存・管理が認められます。

電子帳簿保存法では文書の種類や作成方法によって保存要件が異なるため、事前に詳細を確認して正しく対応できるように備えましょう。

適格簡易請求書の書き方

インボイス制度では、適格請求書の代わりに「適格簡易請求書」を発行することも可能です。適格簡易請求書とは、請求書を発行する相手事業者の氏名または名称が分からない場合に、その部分を省略した形で記載した請求書を意味します。

適格簡易請求書を発行できる業種は限られていて、基本的に以下の業種が当てはまります。

・小売業

・飲食店業

・写真業

・旅行業

・タクシー業

・駐車場業(コインパーキングなど、不特定多数に対するもの)

・その他、不特定かつ多数の客に販売やサービスの提供を行う事業

インボイス制度の適格簡易請求書に記載が必要な部分

インボイス制度における適格簡易請求書には、書類の交付を受ける事業者の氏名または名称の記載が必要ありません。その一方で、以下の情報に関してはきちんと記載することが求められています。

1.取引の年月日

2.取引の内容

3.税率ごとの取引の税抜価格または税込金額の合計額

4.上記の合計額ごとの適用税率または税率ごとの消費税額

5.売り手の氏名

6.登録番号

まとめ

インボイス制度によって、請求書の書き方は変わることになります。事前に変更内容を確認し、正しい請求書を発行できるように準備をしておく必要があるでしょう。

インボイス制度に対応した請求書を簡単に発行するには、クラウド型請求管理サービス「MakeLeaps(メイクリープス)」のご利用がおすすめです。MakeLeaps(メイクリープス)は、インボイス制度に対応した請求書テンプレートを用意しているため、簡単に適格請求書を作成できます。また、請求書の発送から入金管理まで、一連の請求業務を幅広く効率化できますので、この機会にぜひご検討ください。