目次

[非表示]こんにちは。請求業務をかんたんにするクラウドサービス「MakeLeaps(メイクリープス)」事務局です。

インボイス制度とは、消費税の仕入税額控除を受けるためには対応が必要となる制度で、2023年10月1日から開始される予定です。売上1,000万円以上の課税事業者や企業だけでなく、免税事業者・フリーランス・個人事業主にも影響があります。この記事では、経営者や経理担当者に向け、インボイス制度について解説します。参考にしてください。

インボイス制度とは

2023年10月1日から始まるインボイス制度について、請求書への記載事項における現行制度との違いなど、具体的な内容について解説します。

概要

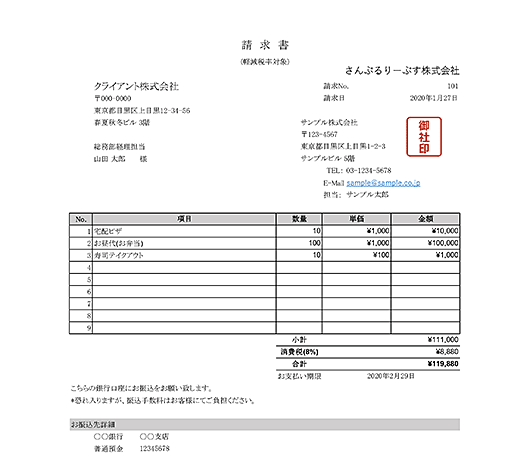

インボイス制度とは、適格請求書保存方式のことです。適格請求書(インボイス)の受領や保存により、消費税の仕入額控除を受けるために対応が必要となります。インボイスは現行の「区分記載請求書」に必要とされている項目に加えて、適格請求書発行事業者の登録番号、税率ごとの合計金額への適用税率、税率ごとの消費税額の3つを追記することが必要です。

2023年10月1日より開始される予定で、インボイスの交付は税務署長の登録を受けた適格請求書発行事業者のみが行えます。

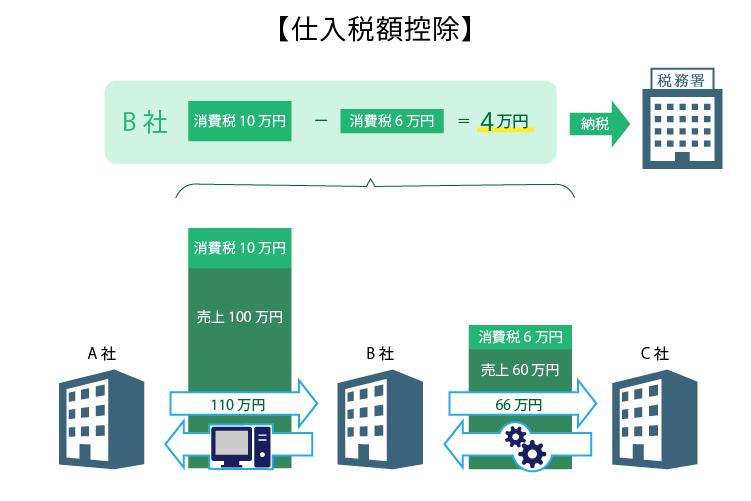

仕入税額控除とは

仕入税額控除とは、消費税の二重課税を避けるための制度です。売上にかかる消費税から、仕入れにかかる消費税を差し引いて納税します。

たとえば100万円の商品を販売すると、消費者から10万円の消費税を受け取ります。商品の生産段階で材料・部品の仕入れに60万円かかっている場合、仕入れで支払った消費税は6万円です。同じ商品から何度も重複して徴税しないように、納税すべき消費税は10万円-6万円=4万円となります。

インボイス制度開始後に仕入税額控除を受けるためには、インボイスの保存が必要になります。

記載事項

インボイスには、以下の記載事項が必要です。

1.適格請求書発行事業者の氏名または名称

2.取引年月日

3.取引内容(軽減税率の対象品目である旨)

4.税率ごとに区分して合計した対価の額

5.書類の交付を受ける事業者の氏名または名称

6.適格請求書発行事業者の登録番号

7.税率ごとの合計金額への適用税率

8.税率ごとに区分した消費税額

要件を満たした請求書や納品書の交付や保存が求められます。ただし、不特定多数に販売を行う小売業、飲食店業、タクシー業などは記載を省略した適格簡易請求書の交付が認められます。適格簡易請求書において、7と8についてはいずれかが記載されていればよく、5の記載は不要です。

現行の区分記載請求書との違い

現行の区分記載請求書との違いは、「適格請求書発行事業者の登録番号」「税率ごとの合計金額への適用税率」「税率ごとに区分した消費税額等」があるかどうかです。区分記載請求書にこれら3つが加えられたものがインボイスです。

区分記載請求書とは、軽減税率の8%の品目と、標準税率の10%の品目の税込対価の額を分けて記載した請求書です。消費税率が10%に改正された2019年10月1日から適用されている方式です。

インボイス制度で変わること

インボイス制度が開始されることで、何が変わるのでしょうか。4つのポイントについて解説します。

インボイスを受領・保存できないと仕入税額控除が受けられない

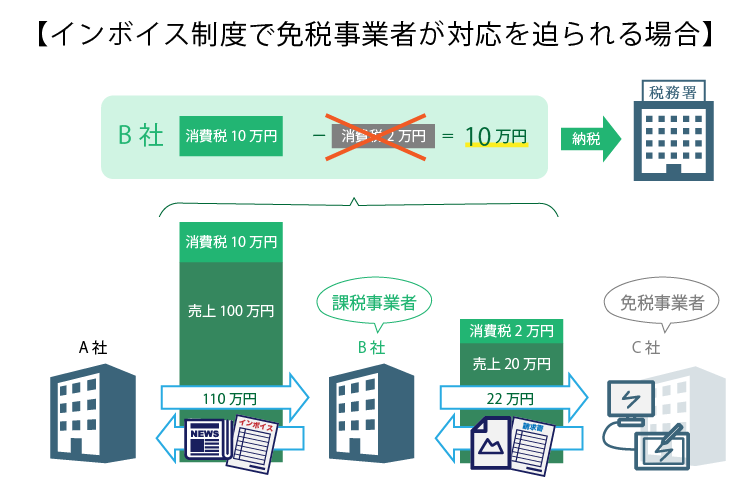

インボイス制度が開始されると、インボイスの受領や保存ができない場合に、消費税の仕入税額控除を受けられなくなります。仕入税額控除が認められなければ、場合によっては消費税を重複して支払う必要があり、税負担が大きくなります。

インボイスを発行できるのは適格請求書発行事業者に限られる

インボイスは適格請求書発行事業者でなければ発行できません。適格請求書発行事業者の登録は、消費税の課税事業者が対象です。免税事業者とは、消費税の納税義務がない年間売上高が1,000万円以下の事業者を指し、インボイスを発行できません。インボイスを発行できない事業者から請求書を受領した企業は、仕入税額控除が受けられなくなります。

保存義務が免除されるケースがある

仕入税額控除を受けるためにはインボイスの保存が義務付けられますが、一定の要件を満たした帳簿があれば、仕入税額控除が受けられます。具体的には以下のようなケースです。

・3万円未満の公共交通機関による旅客の運送

・3万円未満の自動販売機及び自動サービス機からの商品の購入等

・従業員等に支給する通常必要と認められる出張旅費等

6年間は経過措置が設けられる

適格請求書発行事業者以外から受領した請求書では、仕入税額控除を受けられなくなります。多くの事業者に影響が出ることから、制度開始から6年間は経過措置が設けられています。経過措置では、仕入税額相当額の一定割合が控除されます。2023年10月1日〜2026年9月30日は80%控除、2026年10月1日〜2029年9月30日は50%控除が可能です。

インボイス制度はいつから始まる?

2023年10月1日から開始されます。開始に先駆け、2021年10月から適格請求書発行事業者の登録申請が始まっています。登録申請には日数がかかるため、早めの登録申請をしましょう。検討事項が多岐にわたり、システムの切り替えが必要なケースも想定されるため、余裕を持った事前準備をおすすめします。

申請スケジュールの注意点

2023年10月1日のインボイス制度開始と同時に適格請求書発行事業者としての登録を受けるには、登録申請書の提出が必要です。2023年10月1日を開始日として登録するには、原則、2023年3月31日までが期限となります。翌事業年度からの登録とならないよう、早めに手続きを済ませましょう。

課税事業者が対応すべきこと

すでに消費税納付の義務がある、売上1,000万円以上の課税事業者が対応すべきことについて解説します。

早めに適格請求書発行事業者に登録する

税務署に「適格請求書発行事業者の登録申請書」を早めに提出し、登録しましょう。課税事業者であっても、登録なしではインボイスの発行ができません。税務署による審査を経て登録番号が発行され、登録簿に搭載・公表されます。税務署からの通知が郵送で届いたら、登録番号を確認できます。

取引先に登録状況を確認する

取引先に、適格請求書発行事業者登録の有無を確認しましょう。国税庁の公表サイトで検索して調べる方法、取引先に直接尋ねる方法がありますが、取引先が多いと負担になるため前倒しで動くことをおすすめします。未登録の場合は、その取引先から受け取った請求書では仕入税額控除が受けられません。登録・未登録の仕入れ先が混在すると、消費税計算が煩雑化する点も注意が必要です。

取引先への確認のための雛形・ツールをご用意していますので、ご利用ください。

取引先のインボイス登録状況確認ツールをダウンロードする(無料)

自社の請求書を見直す

自社が発行する請求書を確認し、インボイス制度の要件に沿う記載事項の追加やレイアウト変更を行いましょう。また、消費税の端数処理にも注意が必要です。8%・10%の税率ごとの合計金額に対する消費税を算出し、1回のみ端数処理を行うことがルールです。商品ごとに端数処理をして合計する計算方法は認められません。

対応できるシステムを導入する

インボイスに対応した請求管理システムや受発注システム、レジを導入しましょう。現在使用しているシステムをバージョンアップして使い続けられるケースもありますが、対応する予定がない場合は、全面的に買い替えや改修が必要です。システムの切り替えは時間やコストがかかるため、スケジュールに余裕を持って動きましょう。

免税事業者・フリーランス・個人事業主への影響

売上1,000万円以下の免税事業者・フリーランス・個人事業主の場合について解説します。

これまでの取引が成立しない可能性がある

自社でインボイスを発行できない場合、請求書を受け取った取引先は仕入税額控除が受けられず、納付する消費税額に影響が出ます。取引相手をインボイスが発行できる課税事業者に切り替えられる、取引条件の変更を持ちかけられるといったことが考えられます。これまでの取引が成立せず、仕事量や利益の減少につながる可能性があります。

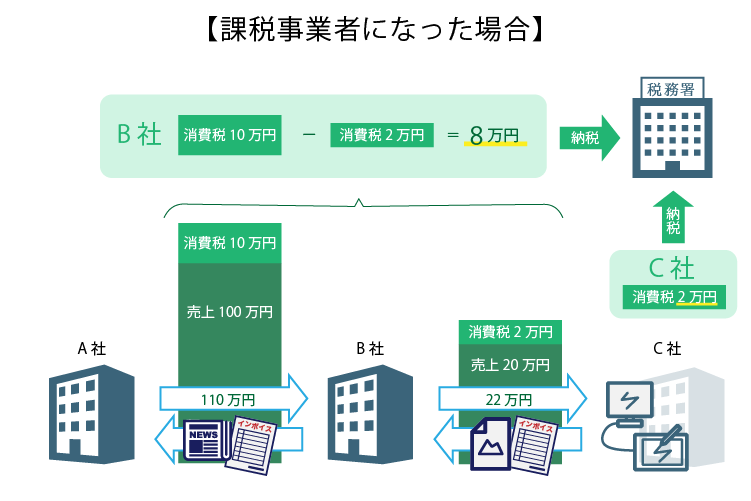

課税事業者になるかの検討が必要になる

課税事業者になるべきかを業績や取引先の状況から検討する必要があります。適格請求書発行事業者になれば、消費税額の申告や納付が求められます。顧客がすべて一般消費者であれば、顧客に対する影響はないため、免税事業者のままでいても売上や仕事の減少につながるような大きな影響はないでしょう。

まとめ

インボイス制度は、2023年10月より開始される予定です。制度の概要や開始に伴い予想される変化、また、必要になる対応などを理解した上で、事前準備を進めましょう。

インボイス制度の要件に沿った請求書を簡単に作成するには、クラウド型請求管理サービス「MakeLeaps(メイクリープス)」がおすすめです。インボイス制度への対応はもちろん、見積書から請求書まで様々な書類をクラウド上で簡単に作成・共有できます。また書類発送を電子化することもでき、作成から発送まで一連の請求業務を効率化させることが可能です。

インボイス制度対応や請求業務の見直しでお悩みの方は、まずは無料の製品紹介資料をご覧ください。