目次

[非表示]こんにちは。請求業務をかんたんにするクラウドサービス「MakeLeaps(メイクリープス)」事務局です。

企業間同士の取引時には、「前受金」が発生することもあります。前受金があった場合にどのような請求書を書くべきなのか、事前に把握しておくことは1つのポイントです。本記事では前受金があった取引における請求書の書き方と、仕訳方法などを解説します。この機会に前受金の基本的な意味と、対応方法を確認してみてください。

前受金とは何か

そもそも「前受金」という言葉に聞き馴染みがなく、意味を正確に理解できていないケースも多いのではないでしょうか。以下では、前受金の基本的な意味について解説します。

前受金とは「先に報酬を受け取った」場合に用いる勘定科目

前受金とは、サービスの提供前に、「報酬を受け取った」際に用いる勘定科目です。一般的な取引とは逆に、事前に代金を受け取ってから品物を提供するケースもあります。何らかの理由でサービスの提供前に報酬を受け取った際には、前受金によって仕訳をします。

前受金は代金の全額だけでなく一部にも適用される

前受金は代金の全額をもらったケースだけでなく、一部だけの際にも適用されます。例えば10,000円の商品に対して、5,000円だけ先に受け取った際にも、前受金として処理します。金額の一部だけ受け取った際にも、前受金になる点は注意が必要です。

前受金の特徴について

前受金を理解するには、その特徴を正確に把握することが重要です。以下では、前受金の特徴について解説します。

前受金は負債として扱う

前受金は、負債として扱います。具体的には「流動負債」に該当し、正しくサービスの提供を実施するまでは、事業において負債となります。これはサービスの提供が予定通りに行われない際には、受け取ったお金を返還する必要があるための措置です。正確にサービスの提供できれば、負債から売上高に振り替えできます。

前受金は消費税の課税対象にならない

前受金は、消費税の課税対象にはなりません。前受金は消費とは関係のないものであるため、消費税は不要となります。しかし、最終的に売上高として計上した際には、課税対象となります。前受金から売上高に振り替える際には、消費税の計算も忘れずに実施しましょう。

前受金として処理すべき事例

例えば以下のケースでは、受け取ったお金を前受金として処理します。

・コストの一部を前払いで受け取る

・正式な契約前に着手金を受け取る

・予約や発注の段階で代金を受け取る

など

上記のように、サービスの提供前にお金を受け取るケースは、決して珍しくありません。そのため担当者および事業の関係者は、前受金による処理方法を正確に理解しておく必要があります。

前受金があった場合の請求書の書き方

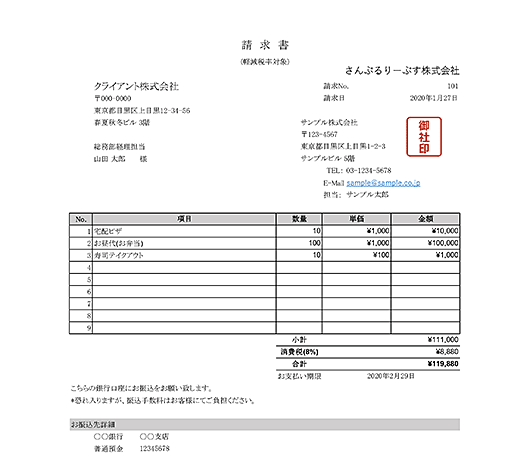

前受金があった際には、請求書の書き方も変わります。以下では、前受金があった際の請求書の書き方について解説します。

前受金があった場合の請求書に必要な項目

前受金があった際の請求書には、以下の項目の記載が必要です。

請求先情報

請求書の発行者情報

請求書の発行年月日

請求金額

請求内容

支払い先の情報

支払い期日

上記の情報を正確に記載したうえで、請求書を発行する必要があります。

前受金を受け取ったうえで、その後に商品・サービスを提供した場合

前受金を受け取ったうえで、その後にサービスを提供した際には、さらに以下の項目を請求書に追加します。

請求総額

残金の金額

消費税と税率

上記の項目を記載することで、前受金を受け取った際に必要となる請求書が完成します。記載項目が多いため、1つずつの内容を細かくチェックし、間違いがないように備えることがポイントです。

前受金の仕訳方法

前受金を帳簿上で仕訳する際には、基本となる方法があります。以下を参考に、前受金の仕訳方法確認してみてください。

前受金の仕訳方法1.代金全額を受け取っているケース

サービスの代金全額を、前受金として受け取っているケースでは、以下の形で仕訳をします。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 普通預金 | 100,000円 | 前受金 | 100,000円 |

入金された金額をそのまま「普通預金」とし、同額を貸方勘定科目で「前受金」として処理します。実際にサービスの提供が完了するまでは、この金額はそのまま残します。その後、商品・サービスの提供が完了したら、以下の形で仕訳をします。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 前受金 | 100,000円 | 普通預金 | 100,000円 |

h3:前受金の仕訳方法2.代金の一部を受け取っているケース

例えば10万円の代金のうち、先に5万円を受け取っているケースでは、以下の形で仕訳をします。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 普通預金 | 50,000円 | 前受金 | 50,000円 |

前受金を受け取った段階での仕訳方法は、先に紹介した全額を受け取ったケースと同様です。その後、サービスを提供し、残りの50,000円を受け取った際には、以下の形で仕訳をします。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 売掛金 | 50,000円 | 売上 | 100,000円 |

| 前受金 | 50,000円 |

前受金の仕訳方法3.取引がキャンセルになったケース

前受金を受け取ったけれど、結果的に取引がキャンセルになった際には、全額を返還する必要があります。前受金の受け取り時には先に紹介した方法で仕訳をし、キャンセルの際には以下の形で記帳します。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 前受金 | 100,000円 | 現金 | 100,000円 |

上記のように仕訳をしたうえで、「〇〇様の〇〇案件の着手金 キャンセルがあったため返金済み」などと記載し、内容が明確になるように工夫します。

前受金と間違えやすい勘定科目

勘定科目のなかには、前受金と間違えやすいものも多いです。以下では、前受金と混同しやすい科目を紹介します。

前受金と仮受金の違いについて

仮受金は、サービスの提供前にお金を得たケースで使用します。前受金は、「どのサービスに対してのお金なのかが明確である」際に使用されます。一方で仮受金は、「受取段階では目的が不明」なときに使用される点が特徴です。

前受金と前受収益の違いについて

「前受収益」は、継続的にサービスを提供する契約で、まだ未経過の期間に対する収益を計上する際に使用されます。そのため前受収益は基本的に、時間の経過とともに収益化するサービスで用いられます。例えば家賃の未経過分や、期間が定められている保険料などが該当します。

前受金と預り金の違いについて

「預り金」とは、従業員や取引先が支払うべきお金を、一時的に会社が預かったときに使用します。前受金は最終的に「売上」として計上して利益となりますが、預り金は後に返還・支払いに使われるため、会社の手元には残りません。

前受金と前払金の違いについて

「前払金」とは事前に支払ったお金のことを指し、前受金とは逆に位置します。サービスを提供される前に、代金を支払いが完了した際に使用することが一般的です。

前受金による取引時の注意点

前受金での取引を行う際には、いくつかの注意点があります。以下では、前受金による取引時の注意点を解説します。

前受金は1年以内に処理できるものだけ計上できる

前受金は、1年以内に処理できる「流動負債」のみ計上できます。処理までに1年以上の時間を必要とするものは「固定負債」となるため、計上方法が異なる点に注意が必要です。前受金を含めた負債には「ワンイヤールール(1年基準)」と呼ばれる基準があるため、事前に確認しておきましょう。

建設業における工事では「未成工事受入金」を使用する

前受金は基本的に、有形・無形に関わらず使用できます。しかし、建設業における工事において事前の支払いが発生した際には、「前受金」ではなく「未成工事受入金」を使用する必要がある点に注意が必要です。

請求書の作成ならクラウド型請求管理サービス「MakeLeaps(メイクリープス)」がおすすめ

前受金に適用した請求書を作成する際には、クラウド型請求管理サービス「MakeLeaps(メイクリープス)」の利用がおすすめです。「メイクリープス」では「かんたん書類作成」の機能によって、多種多様な書類作成に対応可能です。

請求書のほかにも、見積書・発注書・注文請書・作業報告書・納品書・検収書・領収書など、複数の書類に対応可能なため、各種書類の発行や管理業務を効率化できます。

まとめ

商品やサービスの提供前に支払いを受けた際には、前受金として処理が必要です。請求書の書き方や仕訳方法が変わってくるため、詳細を事前に確認しておくことがポイントになります。この機会に前受金の基本と請求書の書き方などを確認し、スムーズに対応できるように備えてみてはいかがでしょうか。

請求書をスムーズに作成・発行する際には、クラウド型請求管理サービス「メイクリープス」の利用がおすすめです。「メイクリープス」なら「かんたん書類作成」によって、あらゆる書類の作成を簡略化できます。インボイス制度に対応した機能も備わっているため、適格請求書の発行も可能です。まずは30日間の無料トライアルでお試しください。